Anúncios

Para compreender qual o score mínimo para cartão de crédito, é necessário avaliar os critérios por trás de cada ponto.

Com uma boa pontuação, é possível obter limites maiores, cartões com mais vantagens e até opções que oferecem outros serviços, como crédito pré-aprovado.

Anúncios

Continue lendo sobre qual o score mínimo para cartão de crédito, o blog financeiro elaborou este guia abrangente com todos os tópicos sobre o assunto.

Veja também |

Anúncios

O que é um Score de crédito?

Uma pontuação de crédito é uma avaliação baseada em seu histórico de transações financeiras relacionadas ao pagamento de dívidas.

Na prática, podemos dizer que o recurso ajuda a avaliar o risco que um consumidor não paga na hora de comprar um novo produto.

Uma pessoa que não paga taxas ou está atrasada no pagamento das contas pode ter uma pontuação reduzida com base na frequência e tipo de cobrança de dívidas aberta.

Qual a importância do score?

Embora seja considerado como uma “burocracia” por parte da população, compreender de fato qual o score mínimo para cartão de crédito ajuda significativamente nas soluções para um bom perfil no mercado financeiro.

Sem contar que esse procedimento é necessário para que as instituições financeiras entendam o comportamento de seus clientes e, assim, minimizem o risco de insolvência.

A pontuação também serve como indicador da capacidade de pagamento de uma pessoa, impedindo-a de acessar o crédito quando a probabilidade de endividamento é alta.

Como é feita a análise de crédito?

Como mencionamos anteriormente, o Score é um dos primeiros passos na solicitação de um cartão de crédito para qualquer financeira.

Dessa forma, empresas e fintechs já podem avaliar seu comportamento de consumo antes mesmo de conceder o crédito.

Graças a isso, eles poderão entregar o produto de acordo com suas necessidades e ao mesmo tempo evitar uma situação em que o cliente não cumpra o acordo. Isso significa contrair dívidas.

No entanto, para aqueles com boas pontuações médias, existem outros recursos que são avaliados durante o processo de pedido, que são:

- Emprego fixo;

- Renda mensal;

- Bens como carros e casas;

- Dinheiro investido;

- Relacionamento prévio com o banco ou instituição financeira.

Depois de coletar todas essas informações, as instituições de cartão decidirão se o cliente será aprovado para um pedido de crédito e qual será o seu limite.

Agora que você sabe como é feita a análise de crédito, veja quem pode examinar seu score:

- Bancos e instituições financeiras;

- Lojas;

- Seguradoras de automóveis;

- Construtoras e imobiliárias;

- Operadoras de internet e telefone;

- Financiamentos estudantis.

Qual o score mínimo para cartão de crédito?

Embora muitas pessoas tentem encontrar qual o score mínimo para cartão de crédito, não é possível determinar essas informações com precisão.

Isso ocorre porque existe uma ampla gama de soluções de crédito nos mercados financeiros que visam todos os tipos de consumidores.

Portanto, bancos e instituições de cartão analisam cada proposta separadamente para determinar se o perfil atende aos requisitos de um determinado recurso.

Dessa forma, é impossível determinar uma pontuação mínima para o cartão de crédito em função da quantidade de opções disponíveis e também com base na individualidade considerada por cada instituição.

No entanto, é possível analisar as opções relatadas para cada ponto médio.

Por exemplo, quais são as condições para solicitar um determinado cartão de crédito ou renovar um pacote de benefícios.

Além disso, com base na avaliação do consumidor, ele também pode ter uma ideia mais concreta de quais serviços são melhores para seu perfil e quais recursos ele ainda não possui.

Em seguida, ajudaremos você a entender melhor como cada opção funciona, mesmo que não seja possível determinar o número mínimo de pontos necessários para ganhar o cartão.

Quais cartões são perfeitos em termos de score?

Como não podemos determinar uma classificação mínima do cartão de crédito, a melhor opção é avaliar as opções ideais para cada pontuação.

Eles seguem a média e podem não ser a regra. Você sempre pode fazer uma sugestão para um cartão específico, mesmo se não tiver uma pontuação média.

No entanto, pode ser cada vez mais fácil contratar um serviço feito sob medida para cada resultado.

Veja a seguir mais informações sobre pontuações de cartão de crédito e sugestões que podem se adequar ao seu perfil.

Score baixo

A definição de pontuação baixa inclui de 0 a 300 pontos, disponíveis para consulta no Serasa e no Consumidor Positivo, por exemplo.

Basicamente, uma pontuação baixa limita as opções do consumidor. Isso porque seu perfil é considerado de alto risco de insolvência, o que não é suficiente para fornecer soluções financeiras às instituições financeiras.

Nesse caso, a melhor opção é procurar cartões para negativado.

No total, existem quatro opções:

- Cartão pré-pago;

- Cartão consignado;

- Cartões que não entram em contato com agências de crédito;

- Cartão de débito.

Algumas dessas categorias são geralmente vinculadas a uma conta bancária separada, onde o consumidor só pode usar o valor disponível para reposição e depósitos.

Assim, o risco de inadimplência é quase zero, pois o uso do cartão depende do saldo da conta. Portanto, esta pode ser uma boa opção no início.

Além disso, os bancos convencionais também podem oferecer essa opção, oferecendo cartões de pagamento ao abrir uma conta normal sem muita burocracia.

Confira essa sugestão exclusiva: Cartão de crédito para negativado!

Score regular

Depois, vem a pontuação regular, que, como o nome sugere, é a mediana da pontuação, que varia de 400 a 700 pontos.

É a figura mais popular em nível nacional porque se refere aos hábitos gerais dos brasileiros economicamente ativos.

As opções de cartão disponíveis neste momento podem aumentar.

Nesse caso, o consumidor pode decidir analisar as diferentes opções de cartões de crédito tradicionais e digitais.

No entanto, mesmo se souber qual o score mínimo para cartão de crédito, é importante considerar o perfil do cliente antes de contratar.

Score alto

As pontuações mais altas são de 700 a 900 pontos. Nesse caso, o consumidor já é considerado um cliente confiável da instituição de crédito, com acesso a um amplo leque de opções de crédito.

Além de cartões versáteis, como acesso às categorias Gold e Platinum, as pontuações altas também permitem que você solicite um upgrade de conta.

Desta forma, o cliente pode usar vários recursos e contar com outras soluções de crédito, por exemplo, empréstimos fáceis.

Em resumo, os consumidores com pontuação elevada podem solicitar a maioria dos serviços, além de aprimorar seu cartão com limites maiores e mais benefícios.

Um score elevado

Uma pontuação elevada ou perfeita são aquelas maiores que 900 pontos.

Nessa modalidade, os clientes são considerados executivos com acesso a todos os tipos de recursos premium, como cartões Black, sem restrições e benefícios de exclusividade.

Em muitos casos, é a instituição financeira que oferece os serviços ao cliente, convidando-o para a categoria VIP.

Isso porque um bom resultado depende não só dos seus hábitos de compra, mas também do bom relacionamento que você estabelece com o seu banco.

Com isso, o cliente não só é comprometido e confiável, mas também possui alto poder aquisitivo e já possui uma longa trajetória com a empresa.

Em geral, não é possível saber a pontuação mínima para cartões Premium, mas uma pontuação quase perfeita certamente torna essas opções possíveis.

Como acompanhar meu Score de crédito?

No Brasil, existem algumas organizações responsáveis pelo cálculo dos pontos de pagamento da população.

Para controlar seu score, separamos as 3 principais empresas que fazem muito bem esse trabalho, sendo elas:

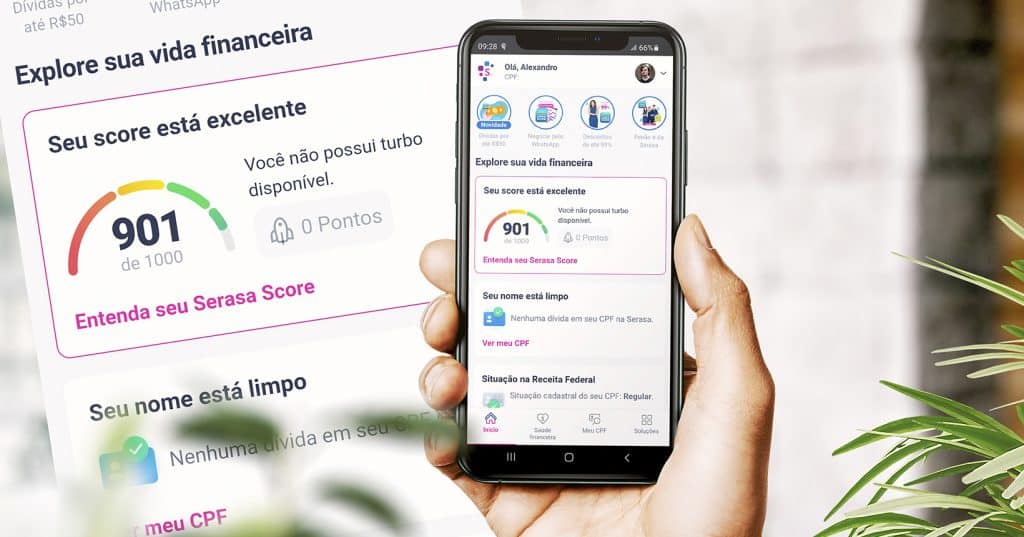

Serasa

A empresa que mais se destaca sendo a principal a pontuar em termos de score de crédito é o Serasa. A maioria das instituições financeiras o usa.

Você pode ver sua pontuação nesta plataforma simplesmente acessando este link e realizando seu cadastro caso não seja cadastrado.

Boa Vista

A Boa Vista também é uma instituição de análise de crédito que permite aos cidadãos consultar suas pontuações online. Para fazer isso, acesse o site clicando aqui

Quod

De todas as organizações mencionadas acima, a Quod é a mais nova neste segmento. No entanto, é cada vez mais utilizado por empresas do setor devido à sua modernidade e agilidade, bem como na análise de informações.

Para verificar sua pontuação com esta empresa, clique neste link e faça seu cadastro.

Quanto tempo leva para o score atualizar?

Como mencionamos anteriormente, é fundamental seguir as boas práticas financeiras do mercado para obter a pontuação mínima do cartão de crédito.

No entanto, o resultado é dinâmico e pode ser atualizado com frequência. Isso significa que você pode experimentar mudanças em seu perfil de consumidor todos os dias.

Na verdade, o processo geralmente difere dependendo da transferência de informações das instituições financeiras para as empresas de análise de pontuação.

As melhores maneiras de aumentar seu score

Independentemente da situação, lembre-se de que o score de crédito não é constante ou consistente. Isso significa que pode ser alterado reduzindo ou aumentando a pontuação.

Cada perfil possui hábitos únicos, mas existem recomendações que podem ajudar os consumidores em diferentes circunstâncias.

Portanto, veja como aumentar sua pontuação, independentemente de qual seja a pontuação mínima do cartão de crédito de seu interesse.

Nome limpo

Um dos efeitos mais importantes sobre o score de crédito e a aceitação do cartão é o comprometimento do seu nome.

Isso se deve ao não pagamento de dívidas, levando ao envolvimento do consumidor em órgãos de proteção ao crédito como a Serasa.

Portanto, se você pretende aumentar seus pontos, um dos primeiros passos é limpar seu nome.

Para isso, tente pagar todas as contas restantes e renegociar as dívidas para que possa pagá-las o mais rápido possível.

Na verdade, várias instituições oferecem esse serviço, além de oferecer opções acessíveis para o encerramento de dívidas existentes.

Isso permite uma melhor avaliação do perfil, o que também aumenta as chances de aprovação.

Veja: Como sair das dividas com pouco dinheiro – siga os 5 passos necessários

Contas em dia

Uma dica importante sobre como aumentar sua pontuação no perfil é pagar todas as suas contas em dia, de preferência antes da data de vencimento.

Para tanto, muitas pessoas optam por debitar automaticamente em sua conta, reduzindo as chances de esquecimento ou perda do vencimento.

Dessa maneira, as empresas que fazem à avaliação poderão identificar hábitos financeiros saudáveis, aumentando as chances de recebimento de uma proposta aprovada.

As principais contas levadas em consideração nesta análise são:

- Energia elétrica;

- Conta de água;

- Internet;

- Telefone;

- Fatura do cartão de crédito (Faça o possível para nunca atrasar um dia se quer).

Portanto, procure pagar todas as suas contas em dia e evite atrasamentos! Para assim então poder ter um diferencial no seu score.

Pendências de crédito

É recomendável que você não tenha nenhum crédito pendente antes de fazer uma solicitação e avaliar qual o score mínimo para cartão de crédito.

Isso inclui, por exemplo, contratos de empréstimo e financiamento.

Cada contrato é registrado no perfil do consumidor, o que pode afetar a aceitação do pedido do cartão.

Muitos bancos podem descobrir que, por exemplo, as receitas estão comprometidas, aumentando o risco de insolvência.

Portanto, se você deseja aprovar seu perfil com mais facilidade e adicionar pontos ao seu score de crédito, tente resolver outros problemas de crédito com antecedência.

Dados atualizados

Por último, os bancos e instituições financeiras costumam avaliar o perfil de cada consumidor nas plataformas de consulta ao considerar uma proposta de cartão.

Como tal, manter seus dados atualizados também pode aumentar sua pontuação e, portanto, sua empregabilidade.

Recomenda-se incluir novas informações sobre renda mensal e capital, por exemplo, principalmente no Serasa.

Mesmo sem saber qual o score mínimo para cartão de crédito, você pode aumentar suas chances de aprovação.

Além disso, você desenvolverá bons hábitos de consumo que podem melhorar seu desempenho e posição.

Conclusão

Um bom resultado significa acesso mais fácil ao crédito, o que, em última análise, se traduz diretamente no tipo de planejamento e organização financeira de uma pessoa.

Portanto, é importante pagar suas contas em dia e monitorar essas despesas todos os meses.

Por fim, lembre-se que ter somente uma pontuação boa não garante a disponibilidade deste método de pagamento.

Sabendo disso, todas as pesquisas relacionadas ao tema são muito importantes para te ajudar a conquistar o cartão de crédito dos seus sonhos.