Anúncios

Vil du rejse trygt og nyde premiumfordele med dette kort?

Du bliver på det samme websted

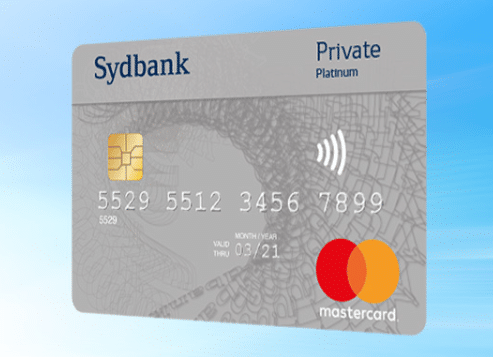

Sydbank Mastercard Platinum tilbyder et premium Sydbank kreditkort med op til 45 dages rentefri kredit på køb. Kortet retter sig mod forbrugere, der ønsker fleksibilitet i likviditet, ekstra forsikringer og en højere kreditramme end almindelige betalingskort.

Denne artikel gennemgår funktioner, omkostninger, forsikringer og ansøgningsprocessen for Sydbank Mastercard Platinum. Formålet er at give danske forbrugere en klar og praktisk guide til, hvordan 45 dages rentefri kan bruges ansvarligt.

Emnet er relevant i Danmark, hvor rejsevaner og forbrug ofte kræver fleksible betalingsløsninger. Et Platinum-kort Danmark kan påvirke privatøkonomien positivt, hvis det bruges med omtanke og kendskab til vilkår.

Oplysninger i artiklen bør altid verificeres mod Sydbanks officielle produktinformation samt vejledninger fra Nationalbanken og Finanstilsynet for at sikre nøjagtighed og aktuelt grundlag.

Platinum

Nøglepunkter

- Sydbank Mastercard Platinum kombinerer premium-fordele med 45 dages rentefri kredit.

- Hensigten er at forklare funktioner, omkostninger og forsikringer for danske forbrugere.

- Rentefri kredit kræver kendskab til opgørelsesperiode og betalingsfrister.

- Brug altid officielt materiale fra Sydbank og relevante myndigheder som kilde.

- Platinum-kort Danmark kan give økonomisk fleksibilitet ved korrekt brug.

Sydbank Private Banking Kortsammenligning: Platinum, World Business og Platinum World Business

Sydbank tilbyder en række eksklusive Mastercard-kort til Private Banking-kunder i Danmark. Disse kort er designet til at imødekomme både de personlige luksusbehov og kravene fra forretningsrejsende. Udviklingen mellem kortene Platinum, World Business og Platinum World Business afspejler en stigende integration af luksusfordele, forsikring og bekvemmelighed for dem, der rejser i embeds medfør.

Kortene i Fokus

1. Sydbank Mastercard Platinum (Fokus på Privat Luksus):

Dette er premiumkortet til personlig og familiemæssig brug. Fokus er på livsstilsfordele:

- Omfattende Rejseforsikring: Dækning i hele verden i op til 90 dage, uanset om rejsen er betalt med kortet.

- Indkøbsfordele: Inkluderer ID-tyveriforsikring, 3 års ekstra reklamationsret på elektronik og købsforsikring.

- Loungetilgang: Adgang til i alt 10 årlige loungebesøg via Priority Pass (5 besøg for Familiekortet).

2. Sydbank Mastercard Platinum World Business (Fusionen af Luksus og Erhverv):

Dette kort kombinerer de personlige premium-fordele fra Platinum med funktionalitet optimeret til erhvervslivet. Det er ideelt for lederen, der ønsker det bedste fra begge verdener.

- Erhvervsintegration: Giver fuld integration og overblik over forbruget i Online Banking, hvilket forenkler udgiftsregnskabet.

- Forenklet Refusion: Kreditgrænsen er aftalt, og kortet giver op til 45 dages rentefri kredit, hvilket eliminerer behovet for at veksle valuta og letter bogføringen af udgifter.

- Loungetilgang: Tilbyder typisk ubegrænset adgang til VIP-lounges (Priority Pass), hvilket afspejler det høje rejseomfang. (Sydbanks Private Banking-side nævner et Priority Pass med ubegrænset adgang for kortholder plus én gæst.)

- Concierge Service: Adgang til 24-timers service for reservationer og assistance.

3. Sydbank Mastercard World Business (Professionelt Fokus):

Selvom hjemmesiden ikke beskriver de præcise specifikationer for dette kort i direkte sammenligning med Platinum World Business, er “World Business” (uden Platinum-betegnelsen) traditionelt den rent erhvervsmæssige løsning.

Sydbank Mastecard World business

- Formål: Hovedfokus er styring af firmarelaterede udgifter og eliminering af komplikationer med regnskabsaflæggelse.

- Forventede Funktioner: Forventes at tilbyde rejseforsikring og overblik over forbruget til finansiel rapportering, men uden samme mængde luksusfordele (såsom ubegrænset loungetilgang) som findes i Platinum-versionen.

Sammenligningstabel for Topkort

| Karakteristik | Platinum (Privat) | Platinum World Business | World Business (Traditionel) |

| Primær Anvendelse | Personlig Luksus og Familie Rejser. | Global Leder og Erhvervsudgifter. | Styring af Virksomhedsudgifter. |

| Kontointegration | Privat/Familiekonto. | Integreret i Online Banking (Erhvervsstyring). | Integreret i Online Banking (Erhvervsstyring). |

| Loungetilgang | 10 årlige besøg (Priority Pass). | Ubegrænset adgang (Priority Pass + 1 gæst). | Typisk begrænset eller færre besøg. |

| Rejseforsikring | Ja (Verdensdækning, op til 90 dage). | Ja (Verdensdækning, op til 90 dage). | Ja (Fokus på Erhvervsrejser). |

| Concierge Service | Ja. | Ja (24 timer). | Ja. |

Konklusion: Platinum er det ideelle kort til en luksuslivsstil. Platinum World Business er det ultimative kort for lederen, der ønsker ubegrænset luksus og integrerede erhvervsværktøjer. World Business (uden Platinum) er den fokuserede og effektive løsning til medarbejderudgifter og rapportering.

Hvad er Sydbank Mastercard Platinum og hvorfor vælge det

Sydbank Mastercard Platinum er et premium Mastercard-udstedt kort med fokus på fleksibilitet og sikkerhed. Kortet tilbyder kontaktløs betaling, chip og PIN samt mulighed for tilknytning til Apple Pay og Google Pay, så betalinger i Danmark og udlandet går hurtigt.

Som premium-produkt kommer kortet med en række kortfunktioner skræddersyet til dem, der ønsker ekstra service og tryghed. Der er typisk rejseforsikring og købsbeskyttelse inkluderet, samt concierge-tjenester og ekstra forsikringer afhængig af aftalen mellem Sydbank og Mastercard.

Den finansielle funktionalitet omfatter en kreditramme med op til 45 dages rentefri kredit, månedlig opgørelse og mulighed for hel eller delvis afbetaling. Kreditrammen fastsættes ved individuel kreditvurdering, så loftet varierer fra kunde til kunde.

Kort oversigt over kortets funktioner

Platinum-kortet dækker almindelige betalingsmuligheder og har kontaktløs betaling som standard. Der er også svindelovervågning fra Mastercard og Sydbank, hvilket giver højere sikkerhed ved onlinekøb.

Inkluderede elementer omfatter rejseforsikring, købsbeskyttelse og udvidet garanti, der beskytter større indkøb. Nogle kunder får adgang til concierge og rejsefordele som en del af premium fordele.

Målgruppe og hvem kortet passer til

Kortet henvender sig til en målgruppe, der har stabil indkomst og ønsker premium service. Det er oplagt for erhvervsrejsende og hyppige rejsende, som sætter pris på rejseforsikring og længere kreditperiode.

Målgruppe premium kort omfatter også forbrugere, der prioriterer ekstra forsikringer og højere kreditgrænser. Personer med ustabil indkomst eller dem, der ofte har restancer, vil typisk finde andre løsninger mere passende.

Fordele fremfor almindelige betalingskort

Fordelene ved Platinum ligger i premium fordele som bedre købsbeskyttelse, ekstra forsikringer og ofte højere kreditramme end basis-kort. Dette giver en klar sikkerheds- og servicefordel ved rejser og større køb.

En længere kreditperiode og mulighed for op til 45 dages rentefri kredit giver likviditetsfordel i kort perspektiv. Samlet set gør disse ydelser kortet attraktivt for dem, der søger ekstra tryghed og fleksibilitet i hverdagen.

Sydbank Mastecard Platoinum: Op til 45 dages rentefri kredit

Sydbank Mastercard Platinum giver kunder en praktisk måde at flytte betalingstidspunktet for køb uden rente, når betingelserne er opfyldt. For mange betyder 45 dages rentefri en bedre likviditet i månedens løb og mulighed for at planlægge større indkøb uden umiddelbare renteomkostninger.

Forklaring af begrebet 45 dages rentefri kredit

45 dages rentefri betyder, at køb registreret på kortopgørelsen kan være rentefrie fra købstidspunktet til betalingsfrist, hvis hele saldoen betales rettidigt. Denne rentefri kredit forklaring dækker over forskellen mellem almindelige køb og transaktioner, som typisk er undtaget, såsom kontanthævninger og visse gebyrer.

Hvordan rentefri periode beregnes i praksis

Beregningsmetoden afhænger af kortets faktureringscyklus. Hvis opgørelsesdatoen er den 5. i måneden, kan et køb den 1. få næsten fuld kreditperiode, mens et køb den 25. kun får få dage før betalingsfrist. Derfor er beregning af rentefri periode essentiel for at maksimere fordelene.

Et simpelt eksempel viser forskellen: et køb den 1. kan nå op til 45 dage før betalingsfrist, mens et køb den 25. kan få under 20 dage. Kendskab til faktureringscyklus og betalingsfrist hjælper med planlægning.

Vilkår og betingelser for at opnå rentefri kredit

For at benytte vilkår rentefri kredit skal hele opgørelsen betales inden betalingsfrist. Krav til betingelser kan omfatte brug af kortet til køb frem for kontanthævninger, samt at kortkontoen ikke må være overtrukket ved faktureringstidspunktet.

Kreditlinjen fastsættes efter individuel kreditvurdering og tager højde for indkomst og eksisterende lån. Visse transaktioner som kontanthævninger eller gebyrer kan udløse rente straks eller være undtaget fra rentefri kredit.

Læs altid Sydbanks betalingsvilkår og de præcise krav til betingelser før større køb. Det sikrer, at 45 dages rentefri forbliver en reel fordel og ikke omdannes til renteudgifter på grund af overset fine print.

Renter, gebyrer og omkostninger ved Sydbank Mastercard Platinum

Sydbank Mastercard Platinum har en række faste og variable omkostninger, som det er vigtigt at kende før brug. Kortet indebærer typisk en årlig pris i form af en kortafgift. Der kan være rabatter, for eksempel gratis første år eller nedsat pris ved tilknytning af depot eller kundeforhold, men den præcise sats bør altid bekræftes i Sydbanks pris- og renteoversigt.

Årlig kortafgift og administrationsgebyrer

Udover kortafgiften kan der påløbe et administrationsgebyr for opkrævninger eller særlige ydelser. Nogle premium-kort har et udstedelsesgebyr og gebyr ved tab eller erstatningskort. Undersøg gebyrstruktur for at få overblik over faste omkostninger, så du undgår overraskelser ved årsopgørelsen.

Rentesatser efter rentefri periode

Hvis du ikke betaler hele saldoen ved forfald, vil en kreditrente træde i kraft. Kreditrenten for kortgæld ligger ofte markant højere end lån med sikkerhed. Renterne beregnes som dagligt påløb på udestående saldo fra forfaldsdag. Se effektive renter i Sydbanks dokumenter for at vurdere de samlede omkostninger ved delbetaling.

Eksempelvis kan betaling af minimumsbeløb føre til hurtig opbygning af påløbende renter. Over tid giver påløbende renter en længere afviklingsperiode og højere samlede omkostninger end betaling af hele beløbet hver måned.

Gebyrer ved internationale transaktioner og kontanthævninger

Ved brug i udlandet kan valutapåslag og udlandsgebyr gøre transaktioner dyrere. Valutapåslag er ofte en procentdel oven i valutakursen, mens udlandsgebyr kan være et fast beløb pr. transaktion. Ved kontanthævninger påløber normalt et kontanthævningsgebyr og ofte straksrentebelægning, da hævninger sjældent er dækket af rentefri periode.

Husk at lokale ATM-udbydere kan opkræve et ekstra ATM-gebyr på toppen af bankens sats. Sammenlign gebyrerne med lokale debetkort eller bankløsninger ved rejser for at minimere samlede omkostninger.

Praktiske råd

Tjek Sydbanks gebyrstruktur og effektive renter inden ansøgning. Vær særlig opmærksom på den angivne årlige pris, eventuelle administrationsgebyrer og satser for valutapåslag og udlandsgebyr. Overvej at undgå kontanthævninger med kortet, når alternative lokale betalingsmuligheder findes.

Sikkerhed og forsikringer inkluderet i kortet

Sydbank Mastercard Platinum kombinerer praktisk dækning med flere sikkerhedsforanstaltninger, så du kan rejse og handle med tryghed. Læs altid de fulde vilkår i Sydbanks betingelser for at få overblik over grænser og undtagelser.

Indbygget rejse- og afbestillingsforsikring

Kortet indeholder en rejseforsikring, der typisk dækker sygdom på rejsen, hjemtransport og erstatning ved bagageforsinkelse. Afbestillingsforsikring gælder ofte, hvis du har betalt rejsen med kortet og kan fremvise dokumentation ved krav. Vær opmærksom på begrænsninger for eksisterende sygdomme og maksimale beløbsgrænser pr. person.

Købsbeskyttelse og udvidet garanti

Købsbeskyttelse dækker tyveri og beskadigelse af varer købt med kortet i en given periode efter købet. Udvidet garanti forlænges typisk oven på producentens garanti, ofte med op til et ekstra år på elektronik. Gem kvitteringer og dokumentation, hvis du skal anmelde et krav.

Sikkerhedsforanstaltninger mod misbrug og svindel

Sydbank implementerer flere lag af svindelbeskyttelse for at styrke sikkerhed ved kortbetaling. Kortet har chip & PIN og 3D Secure ved onlinekøb. Overvågning i realtid registrerer mistænkelige transaktioner, og du kan spærre kortet via Sydbanks app eller kontakte kundeservice ved behov.

Ved uautoriserede transaktioner kan du gøre brug af chargeback gennem Mastercard og reklamere via banken. Sydbank fører sager om tilbageførsel ved svig i overensstemmelse med dansk lovgivning og kortudstederens regler.

Praktiske råd: aktivér notifikationer på køb, brug sikre netværk og to-faktor godkendelse hvor muligt. Meld mistænkelige transaktioner straks, så banken kan iværksætte svindelbeskyttelse og hjælpe med eventuelle chargeback-processer.

Hvordan ansøger man om Sydbank Mastercard Platinum

Ansøgningsprocessen for Sydbank Mastercard Platinum er enkel og målrettet. Før du starter, saml relevant dokumentation som gyldigt dansk ID, lønsedler eller årsopgørelse og dine adresseoplysninger. Brug MitID ansøgning når du vælger online vej, eller book et bankmøde hvis du ønsker personlig rådgivning.

Typisk kræver Sydbank dokumentation for identitet og indkomst. Medbring pas eller kørekort, seneste lønsedler og eventuelt årsopgørelse. Banken kan bede om CPR-nummer for kontrol i Folkeregisteret og foretage en kreditvurdering med tjek af RKI eller Experian. Krav kan variere alt efter ønsket kreditramme og din økonomiske profil.

Online ansøgningsproces vs. fysisk bankbesøg

En online ansøgning via Sydbanks hjemmeside eller mobilbank er hurtig. Du logger ind med MitID ansøgning, udfylder oplysninger og uploader dokumentation. Svaret kommer ofte inden for få hverdage, og ekspeditionstid opleves som kort.

Et bankmøde giver mulighed for personlig rådgivning. I filialen kan rådgiveren gennemgå vilkår, hjælpe med at tilpasse kreditrammen og gennemgå kompleks dokumentation. Personligt fremmøde kan være nødvendigt ved usædvanlige forhold eller manglende dokumentation.

Tidslinje fra ansøgning til modtagelse af kortet

Behandlingstiden for en standardansøgning ligger ofte mellem 1–5 hverdage. Efter godkendelse sendes kortet, og leveringstid kort afhænger af post- eller kurervalg, typisk 2–7 dage. Aktiveringstid foregår via mobilbank eller telefon og tager normalt få minutter.

I særlige tilfælde kan banken tilbyde midlertidige betalingsløsninger inden kortets ankomst. For rejser eller planlagte større køb anbefales at starte ansøgningen i god tid for at undgå problemer med ekspeditionstid eller leveringstid kort.

Praktiske brugsscenarier og tips til at udnytte 45 dages rentefri kredit

Sydbank Mastercard Platinum giver en fleksibel betaling, når du planlægger større køb. Ved at lægge køb tidligt i faktureringscyklussen kan du få op til 45 dages rentefri kredit. Den strategi hjælper med budgetplanlægning og kan øge din likviditet i kortere perioder.

Planlægning af større køb og cashflow-håndtering

Brug kortet til planlagte udgifter som rejser eller elektronik, hvor forsikring og købsbeskyttelse følger med. Ved at betale hele saldoen ved forfald undgår du renter og opnår besparelser fremfor at bruge almindelig kredit. En klar betalingsstrategi sikrer, at rentefri kredit fungerer som et kortfristet likviditetsværktøj ved lønningsforskydninger.

Hvornår det ikke er smart at bruge rentefri kredit

Undgå at bruge kortet ved impulskøb uden plan for tilbagebetaling. Hvis du ikke kan betale saldoen fuldt ved forfald, koster restsaldo høje renter og gebyrer. Gentagne kontanthævninger bør undgås, da de ofte ikke er rentefri og kan påvirke din kreditadfærd negativt.

Eksempler på økonomiske fordele ved korrekt brug

Eksempel: Køb af en laptop til 12.000 kr. tidligt i faktureringsperioden giver næsten to måneders rentefri periode, så du kan bruge likviditet på andre kortsigtede behov. Hvis du i stedet investerer afsatte midler i en kortvarig opsparing, kan du få en mindre rentegevinst og stadig beholde fordelene ved kortets forsikringer.

For at undgå dårlig kredit skal du aktivt følge opgørelsesdatoer og sætte automatisk betaling op. Det forbedrer din kreditadfærd og mindsker risikoen for rykkergebyrer. Brug kortet kun til køb, der passer ind i din budgetplanlægning, og undgå at finansiere livsstil kontinuerligt via kredit.

En enkel betalingsstrategi er at reservere kortet til planlagte store udgifter og bruge kontanter eller debitkort til daglige småkøb. På den måde bevarer du likviditet, opnår besparelser på renteudgifter og får maksimal værdi af kortets fordele uden at risikere dårlig kredit.

Alternativer til Sydbank Mastercard Platinum i Danmark

Der findes flere alternativer til Sydbank Mastercard Platinum, og valget afhænger af hvilke fordele du vægter højest. På denne side gennemgås premium-kort sammenligning med fokus på årlig kortafgift, rejseforsikring, rentefri periode og ekstra fordele som loungeadgang. Brug oplysningerne til at vurdere dine behov og tænk over totalomkostningen fremfor enkeltfunktioner.

Sammenligning med andre premium Mastercard- og Visa-kort

I Danmark tilbyder Danske Bank, Nordea og Jyske Bank konkurrerende premium-kort med både Mastercard og Visa muligheder. En grundig kortsammenligning bør inkludere årlig kortafgift, forsikringsdækning, kundeservice og bonusprogrammer. Når du sammenligner Mastercard vs Visa, se på accept i udlandet, ekstra rejsefordele og samarbejdspartnere som loungeadgang.

American Express kan være et alternativ for dem, der prioriterer bonuspoint fremfor bred kortaccept. Husk at tjekke konkurrenter Sydbank for tilsvarende produkter og vilkår, så du får et realistisk billede af markedet.

Low-fee og lavrente alternativer

For lavere omkostninger findes lavpris kreditkort fra onlinebanker og gebyrfri kort, der har lav eller ingen årlig kortafgift. Disse kort sparer penge på faste udgifter, men kan mangle rejseforsikring og premium-fordele.

Hvis du ofte bærer saldo, bør du overveje et lav rente kort fra specialiserede udbydere. En lav rente kort-løsning kan reducere renteomkostninger betydeligt sammenlignet med traditionelle kortkreditter.

Hvordan vælge det bedste kort til dine behov

Start med at vurdere dit forbrugsmønster: rejser du ofte, handler du meget online, eller hæver du kontanter regelmæssigt? Betaler du altid fuldt ud hver måned, er et gebyrfrit kort ofte tilstrækkeligt.

Væg forsikringer mod faste omkostninger. Et premium-kort kan være det bedste kort Danmark for rejsende, mens et lavpris kreditkort passer til dem, der vil minimere faste gebyrer. Overvej kombination: et premium-kort til rejser og et gebyrfri kort til daglige køb.

| Korttype | Typisk årlig afgift | Forsikringer | Rente efter rentefri periode | Bedst til |

|---|---|---|---|---|

| Sydbank Mastercard Platinum | Høj | Udvidet rejse- og afbestillingsforsikring | Standard kortkreditrente | Rejsende, premium-fordele |

| Danske Bank Platinum (Visa/Mastercard) | Høj | Stærk rejse- og bagagedækning | Samme niveau som bankens standard | Privatkunder med rejsebehov |

| Nordea Premium | Høj | Omfattende forsikringspakke | Bankens kortrente | Komfort og service |

| Jyske Bank Premium | Høj | Rejseforsikring og købsbeskyttelse | Konkurrrerende rente | Lokale kunder med behov for service |

| American Express (udvalgte produkter) | Varierer | Bonus- og rejsefordele | Ofte højere kortkreditrente | Pointjægere og forretningsrejsende |

| Lavpris kreditkort (online banker) | Lav eller ingen | Begrænset eller ingen | Ofte lavere kreditrente muligt | Prisbevidste brugere |

| Gebyrfri kort | 0 | Ingen | Afhænger af kreditprodukt | Daglige småkøb og budgetstyring |

Brug kortsammenligningstjenester, læs produktbetingelser grundigt og beregn totalomkostningen (kortafgift + forventet rente + gebyrer). Når du vælg kreditkort, prioriter samlet værdi fremfor enkeltfunktioner for at finde det bedste kort Danmark.

Kundeservice, digitale værktøjer og mobilintegration

Sydbank tilbyder en moderne digital oplevelse som supplerer personlig kundeservice. Brugere kan tjekke balancer, modtage notifikationer ved betalinger og aktivere kortfunktioner direkte i Sydbank app. Mobilbankens interface gør online selvbetjening enkel, så daglige bankopgaver klares hurtigt uden besøg i filial.

Sydbank app indeholder omfattende kortstyring. Du kan spær kort ved mistanke om misbrug, oplåse kort midlertidigt og se opgørelser for at spotte usædvanlige transaktioner. Funktionen til at oprette betalingsaftaler og automatisk træk sikrer, at kortopgivelser betales til tiden via mobilbank.

Sydbanks app og online selvbetjening

Aktiver push-notifikationer i appen for at få besked om hver transaktion. Det gør det lettere at opdage uautoriserede bevægelser tidligt. Online selvbetjening går fra enkle overførsler til avanceret kortstyring, alt sikret gennem MitID og to-faktor godkendelse.

Brug appen til at tjekke transaktioner dagligt. Hurtig adgang mindsker risikoen for langvarig svindel og gør det muligt at reagere øjeblikkeligt ved mistanke om uregelmæssigheder.

Kontaktmuligheder ved tab eller misbrug af kort

Ved tab af kort eller anmeldt misbrug skal du spær kort med det samme. Du kan spærre kort via mobilbank eller ringe til nødtelefon korttab uden for normal åbningstid. Kundeservice guider til næste skridt, herunder anmeldelse af anmeldt misbrug og opstart af chargeback-proces.

Efter spærret kort kan banken udstede erstatningskort. Ventetiden varierer, men midlertidige løsninger som digital wallet kan ofte bruges, indtil fysisk kort ankommer.

Integration med digitale tegnebøger og betalingsløsninger

Sydbank understøtter tilføjelse af kort til Apple Pay og Google Pay for at give hurtigere, sikrere transaktioner. Brug af digital wallet reducerer behovet for fysiske kort og øger sikkerheden med biometrisk godkendelse.

Kontaktløs betaling via telefon eller ur er praktisk på rejser, men hav altid en sekundær betalingsmetode. Ikke alle steder accepterer digitale tegnebøger, så et fysisk kort kan være nødvendigt i visse situationer.

| Funktion | Hvordan det bruges | Fordel |

|---|---|---|

| Spær kort | Via mobilbank eller nødtelefon korttab | Øjeblikkelig blokering af misbrug |

| Notifikationer | Push-beskeder ved hver transaktion | Hurtig opdagelse af uautoriserede betalinger |

| Online selvbetjening | Betalingsaftaler og kortstyring i app | Tidsbesparende administration |

| Apple Pay / Google Pay | Tilføj Sydbank Mastercard i digital wallet | Kontaktløs betaling med biometrisk sikkerhed |

| Anmeldt misbrug | Rapportér i app og følg op med politianmeldelse | Mulighed for tilbageførsel via chargeback |

Brugeroplevelser, anmeldelser og kundetilfredshed

Samlet set giver danske brugererfaringer et nuanceret billede af Sydbank Mastercard Platinum. Mange fremhæver praktisk brugervenlighed i mobilbanken og værdien af rejse- og købsforsikringer. Kundeanmeldelser Sydbank fra Trustpilot, sociale medier og forbrugerfora nævner hyppigt både styrker og forbedringspunkter.

Flere kunder roser hurtig spærring og effektiv skadebehandling, hvilket skaber positiv kundefeedback. Samtidig peger nogen på uventede gebyrer eller uklarhed om årlige omkostninger. Det er nyttigt at afveje enkelthistorier mod større datamængder for et retvisende indtryk af kundetilfredshed.

Samlingsbillede fra anmeldelser

De mest almindelige temaer i anmeldelser er god bankservice, overskuelig mobilbank og dækkende forsikringer. Brugererfaringer viser, at mange føler sig trygge ved kortets sikkerhedsfunktioner. Kundeanmeldelser Sydbank indeholder både korte rosende statements og længere beskrivelser af konkrete sager.

Typiske klager og håndtering

Typiske klageområder inkluderer klager kort relateret til gebyrer, reklamation over forsikringsafklaring og ventetid ved kundeservice. Når reklamation indsendes, anbefales det at dokumentere transaktioner og gemme korrespondance. Sydbank tilbyder intern kundesupport og skriftlig klagemulighed. Hvis sagen ikke løses, kan Pengeinstitutternes Ankenævn være en mulighed.

Positiv feedback og eksempler

Eksempler på positiv kundefeedback dækker hurtigt problemløsning ved mistanke om svindel og effektiv behandling af rejseforsikringssager. Flere anmeldelser fremhæver god bankservice i forbindelse med rådgivning om større økonomiske valg. Hurtigt problemløsning i pressede situationer skaber tillid hos mange kunder.

For kunder, der vil danne sig et komplet billede, er anbefalingen at kombinere anmeldelser med personlig kontakt i filial eller telefon. Det giver både et realistisk overblik og mulighed for at få afklaret konkrete kundeserviceproblemer direkte med rådgiverne.

Konklusion

Sydbank Mastercard Platinum giver op til 45 dages rentefri kredit, indbygget rejse- og købssikring samt en række premium-fordele. Kortet har dog typisk en årlig kortafgift og specifikke vilkår, som bør læses grundigt, før du accepterer.

Som en kort konklusion Sydbank Platinum er det et godt valg for rejsende og forbrugere, der konsekvent betaler saldoen fuldt ud. Min anbefaling til målgruppen er klar: vælg kortet hvis du får værdi af forsikringerne og rentefri kredit, men undgå det hvis du ofte bærer restgæld, da renter og gebyrer ellers kan blive dyre.

Afsluttende vurdering: gennemgå Sydbanks produktbetingelser, sammenlign med alternativer som Nordea eller Jyske Bank, og vurder din egen betalingsadfærd. Som praktiske next-steps kan du læse betingelserne, sammenligne tilbud og ansøge online eller via en bankrådgiver, hvis produktet matcher dine behov.

Ansvarlig kreditbrug er afgørende for at udnytte rentefri perioden uden unødvendige omkostninger. Husk at planlægge tilbagebetalinger, så fordelene ved kortet bliver reelle og økonomisk fordelagtige.

FAQ

Hvad er Sydbank Mastercard Platinum?

Hvordan fungerer de op til 45 dages rentefri kredit?

Hvilke omkostninger er forbundet med kortet?

Hvilke forsikringer følger med kortet?

Hvem passer kortet bedst til?

Hvordan ansøger jeg om Sydbank Mastercard Platinum?

Hvad sker hvis jeg kun betaler minimum på kortopgørelsen?

Hvilke transaktioner er undtaget fra rentefri periode?

Hvordan beskytter kortet mod svindel?

Kan jeg bruge kortet i Apple Pay og Google Pay?

Hvordan beregner jeg hvor mange rentefri dage jeg får ved et køb?

Hvad gør jeg ved mistanke om misbrug eller tab af kort?

Hvordan vælger jeg mellem Sydbank Platinum og konkurrenters premium-kort?

Kan kortets kreditgrænse ændres over tid?

Hvad skal jeg være opmærksom på ved brug i udlandet?

Er rejseforsikringen automatisk aktiveret ved køb af rejse?

Hvordan håndterer Sydbank klager vedurolige sager som forsikringsafvisning?

Hvor finder jeg de nyeste priser, renter og vilkår?

Conteúdo criado com auxílio de Inteligência Artificial