See Eesti pankkonto juhend selgitab samm-sammult, kuidas avada pankkonto Eestis lihtsal ja praktilisel moel. Siin leiad nõuandeid nii kohalikele kui välismaalastele, ettevõtjatele ja e-residentsusel põhinevatele lahendustele. Tekst katab pankkonto avamise protsessi, vajalikud dokumendid, tavalised takistused ja nende lahendused.

Anúncios

Lugu on üles ehitatud selgelt: esmalt ülevaade, siis praktilised sammud ja pärast seda detailid dokumentide ning käitumise kohta pangas. Märgin ka peamist otsingufraasi “Kuidas avada pankkonto Estonias?” ja lühidalt metaandmete eesmärki, et lugeja ja otsingumootorid leiaksid kiirelt olulise info.

Anúncios

Eesti pangandussüsteem on tugev, digiteenused töötavad hästi ja SEPA-liikmesus tagab lihtsa rahvusvahelise ülekannete liikumise. Paljusid samme saab teha elektrooniliselt, mis teeb pankkonto avamise kiiremaks ja mugavamaks, sealhulgas e-residentsus pankkonto võimalused.

Peamised võtmed

- Lühike, samm-sammuline ülevaade pankkonto avamisest Eestis.

- Nõuanded dokumentide ettevalmistamiseks ja aja kokkuhoiuks.

- Erinevad võimalused: kontorikülastus või veebipõhine isikutuvastus.

- Eesti pankade tugev digikeskkond ja SEPA-eelised.

- Kuidas e-residentsus pankkonto loomisel aitab mitteriiklasel.

Kuidas avada pankkonto Estonias?

See lõik analüüsib otsingut “Kuidas avada pankkonto Estonias?” ja seletab, mida kasutaja täpselt võib otsida. Tavaliselt ootab ta konkreetseid samme, nimekirja vajalikest dokumentidest, protsessi kestust ning võimalikud takistused. Otsing võib tulla eraisikult, ettevõtjalt või e-residendilt.

Mida küsib pealkiri täpselt

Pealkiri nõuab praktilist vastust: kuidas alustada, kus registreeruda, milliseid isikut tõendavaid dokumente esitada ja kui kaua kogu protsess võtab. Lugija tahab teada, kas saab konto avada pangakontoris või veebis ning millised on tavapärased nõuded Euroopa panganduses.

Miks kasutada selle täpse fraasi olemasolu SEO jaoks

Kasutades fraasi täpselt, nagu Kuidas avada pankkonto Estonias, suureneb tõenäosus saada otsingumootori täpseid vasteid. Täpne fraas töötab hästi long-tail strateegiana ning aitab haarata nii kohalikke kui rahvusvahelisi päringuid. Tekstidesse võib lisada ka inglise varianti ja inglise-eesti keeles fraasid, et katta mitmekeelseid otsinguid.

Keerukus sõnaühendi segamisega (Inglise vs eesti keel)

Sõnad “Estonias” ja “Eestis” ei ole vahetatavad ilma mõju avaldamata. “Estonias” on ingliskeelne mitteametlik vorm, mis võib tuua rahvusvahelisi otsinguid. Eesti sihtrühma puhul annab “Eestis” parima tulemuse, eriti metaandmetes ja pealkirjades.

Praktiline soovitus: kasuta tekste, mis sisaldavad nii Kuidas avada pankkonto Estonias kui ka SEO fraasid pangakonto ja inglise-eesti keeles fraasid meta-süntaksis, hreflang-atribuutides ja alt-tekstides, kui sa sihid rahvusvahelist lugejat.

Miks avada pankkonto Eestis on kasulik

Eesti pakub stabiilset regulatiivset keskkonda ja hästi toimivaid digilahendusi, mis loovad tugeva aluse nii kohalikele ettevõtjatele kui ka rahvusvahelistele klientidele. Paljud valivad siin konto avamise tänu selgusele maksu- ja raamatupidamisreeglites ning sujuvale pangandusele.

Maksusoodustused ja ärivõimalused

Eesti maksusüsteem eristub ettevõtete tulumaksu lahendusega, kus kasum maksustatakse peamiselt väljamaksete korral. See toetab reinvesteerimist ja aitab ettevõtetel kasvatada tegevust ilma korduva tulumaksukoormuseta.

Pangakonto Eestis parandab raamatupidamise läbipaistvust ja lihtsustab aruandlust, mis omakorda toetab ärisuhete loomist ja krediidivõimalusi. Arvestada tuleb, et maksukohustused sõltuvad ettevõtte residentsusest ja tegelikust juhtimispaigast.

Digitaalne elukeskkond ja e-residentsus

Eesti tuntud e-residentsuse programm võimaldab välistel ettevõtjatel luua ja hallata firmat kaugelt. E-residentsus pankkonto kasu ilmneb eelkõige võimaluses avada pangakonto ligipääsetavate digitaalsete teenuste kaudu ja hallata finantse üle piiri.

Eesti pangad toetavad digikliente ning pakuvad internetipanka ja mobiilirakendusi, mis sobivad kaugtöö tegijatele ja ekspordile orienteeritud ettevõtetele. Vahet tuleb teha e-residentsuse võimaluste ja pangasisesete KYC-nõuete vahel, sest mõnel juhul nõutakse täiendavat isikutuvastust.

Rahvusvaheline ligipääs ja SEPA

Liikmelisus euroalaga ühenduses tagab SEPA maksete lihtsuse ja madalamad ülekandekulud. SEPA Eesti pangad pakuvad IBAN-i ja laialdast ülekannetoetust, mis teeb euroalases äris toimimise kiireks ja usaldusväärseks.

Eesti konto on sobiv ekspordile, piiriülestele klientidele ning vabakutselistele, kes teenivad tulu erinevatest riikidest. Enne avamist tuleb arvestada pangandusliku compliance’i ja tuntud KYC-protseduuride nõuetega, mis võivad mõjutada ava- ja teenusekiirust.

Kes saab avada pangakonto Eestis

Eestis konto avamine on paindlik. Võimalus sõltub isiku tüübist: eraisik, välismaalane või ettevõte. Alljärgnevalt selgitan põhiprotsesse ja nõudeid, et vastata küsimusele, kes saab avada pankkonto Eestis.

Eesti elanikud ja kodanikud

Eesti elanikud ja kodanikud saavad tavapäraselt avada konto kiiresti, kui neil on ID-kaart või muud kehtivad isikut tõendavad dokumendid. Pank nõuab tavaliselt elukoha tõendit, milleks sobib näiteks registrikaart või elektriarve.

Pangad nagu Swedbank, SEB ja LHV pakuvad liidest internetipangaga, mis teeb konto haldamise mugavaks. Kontot saab avada nii kontoris kui ka digitaalselt Smart-ID või mobiil-ID abil, kui pangal on selleks toetatud teenus.

Välismaalased ja e-residendid

Välismaalased saavad avada konto Eestis, kuid tingimused varieeruvad. Mõned pangad nõuavad kohapealset isikutuvastust kontoris. Teised pakuvad kauglahendusi koos täiendavate dokumentidega.

Eesti e-residentsus toetab e-resident konto loomist, mis on mugav rahvusvahelistele ettevõtjatele. E-resident konto ei asenda alati kohaliku panga äri- või maksekonto vajadust, kuid see lihtsustab digitaalset isikutuvastust ja dokumentide allkirjastamist.

Ettevõtted ja juriidilised isikud

Ettevõtte pankkonto Eesti puhul nõutakse äriregistri andmeid, põhikirja ja juhatuse volitusi. Pank küsib ultimate beneficial owner (UBO) andmeid ning kontrollib omanike ja juhtide tausta.

Osaühingu (OÜ) ja aktsiaseltsi (AS) konto avamisel tuleb esitada ettevõtte registrikaart ja volitused. Swedbank, SEB, LHV ja Coop Pank pakuvad erinevaid lahendusi ettevõtetele ning tingimused ja teenustasud võivad erineda.

| Isikutüüp | Peamised nõuded | Võimalik kanal | Märkus |

|---|---|---|---|

| Eesti elanik/kodanik | ID-kaart või pass, elukoha tõend | Internetipank, kontor | Kiire registreerimine ja internetipangana haldus |

| Välismaalane | Pass, elukoha tõend, täiendavad dokumendid | Kontor või kauglahendus | Mõned pangad nõuavad kohalolekut |

| E-resident | E-residentsuse sertifikaat, ID-digiallkiri | Digitaalne avamine või panga erilahendus | e-resident konto sobib digiteenusteks, mitte alati kõigeks ärikäibeks |

| Ettevõte (OÜ, AS) | Registriandmed, põhikiri, UBO, volitused | Ärikonto avamine pangas | Ettevõtte pangakonto Eesti puhul rangemad compliance-protseduurid |

Kui tekib küsimus, kes saab avada pangakonto Eestis, aitab eelnev jaotus valida õige tee. Pangad nagu SEB ja LHV annavad erisoodustusi ettevõtetele ning Coop Pank on tuntud väiksemate klientide teeninduses.

Milliseid dokumente on vaja pankkonto avamiseks

Enne pangakontori külastust või online-protsessi alustamist on hea üle vaadata vajalikud dokumendid pangakonto avamiseks. Alljärgnevalt on kokku võetud peamised tunnistused ja lisad, mis pankade poolt tavaliselt nõutakse.

Isikut tõendav dokument ja tõend elukohast

Panga jaoks kehtib esmalt nõue isikut tõendava dokumendi esitamiseks. Aktsepteeritavad dokumendid on Eesti ID-kaart, pass ja juhiluba. ID-kaart töötab kõige sujuvamalt Eesti elanike puhul.

Elukoha tõend peab kinnitama teie aadressi. Näiteks aktsepteeritakse kommunaalarve, üürilepingut või ametlikku teavitust. Välismaalastele võib osutuda vajalikuks esitada elamisloa dokument või muude riikide väljastatud elukoha tõend.

Pangad võivad nõuda originaale või notariaalselt kinnitatud koopiaid. Sageli küsitakse ametlikke tõlkeid eesti või inglise keelde.

Äridokumentatsioon ettevõtetele

Ettevõtete puhul on vaja äriregistri väljavõtet ja ettevõtte põhikirja. Need dokumendid aitavad panka mõista ettevõtte struktuuri ja põhitegevust.

Juhatuse liikmete isikut tõendavad dokumendid, UBO deklaratsioon ja kontaktinfo olulisemate lepingupartnerite kohta on tavapärased. Pangad hindavad äritegevuse plaani ja riskiprofiili, et täita KYC/AML nõudeid.

Lisa- ja alternatiivsed dokumendid

Pangad võivad paluda töö- või õppimistõendit, sissetuleku tõendeid ja krediidiajalugu. Need dokumendid selgitavad rahavoogude allikaid ning vähendavad taustaküsimusi.

E-residentidele või välismaalastele võib vaja minna reisidokumenti, elamisluba või notariseeritud volikirja. Mõnikord aktsepteeritakse pangasuhete kinnitusi varasematest pankadest.

Praktiline soovitus: tee dokumentidest selged skännid, hoia originaalid kaasas ja telli ametlikud tõlked, kui need on muus keeles. Pangad järgivad KYC/AML protseduure ning võivad protsessi käigus nõuda täiendusi.

Kuidas toimub konto avamine panga kontoris

Enne panga külastus broneerige aeg veebis või telefoni teel. Paljud pangad, näiteks Swedbank ja SEB, nõuavad eelregistreerimist, et tagada sujuv teenindus. Broneering aitab vältida ootamist ja kiirendab kogu protsessi.

Broneeringu tegemine ja ärikeeldade kontroll

Panga esinduses teostatakse ärikeeldade ja sanktsioonide kontroll nii eraisikute kui ettevõtete puhul. Töötaja kontrollib dokumendid, võrdleb neid registritega ja teeb vajadusel lisaküsimusi. Kui tegemist on ettevõttega, küsitakse äriõigusi ja omanike andmeid.

Vestlus pangatöötajaga ja turvaprotseduurid

Vestluse käigus toimub põhjalik isikutuvastus kontoris. Tavaliselt tehakse foto, kontrollitakse ID-kaarti või passi ning kogutakse allkirju. Pangatöötaja täidab KYC küsimustiku, kus küsitakse sissetulekuallikaid ja raha päritolu.

Turvaprotseduurid võivad hõlmata dokumentide koopiate säilitamist ja täiendavaid kontrollikõnesid. Selle eesmärk on ennetada rahapesu ja tagada klientide turvalisus.

Mida oodata esimesel külastusel

Esimesel panga külastus allkirjastate konto avamise avalduse ja lepingu. Võite taotleda pangakaarti ning seadistada internetipanga ligipääsu. Mõned pangad nõuavad esimest sissemakset konto aktiveerimiseks.

Ajaliselt võtab protsess tavaliselt 30–60 minutit. Kui tekivad täiendavad kontrollid, võib see aega lisada. Näpunäide: võtke kaasa originaaldokumendid ja täitke eeltäidetud vormid, kui pank seda võimaldab.

Kuidas avada pankkonto veebis või mobiili teel

Veebipõhine konto avamine on kiire ja mugav. Enne sammu alustamist tutvu oma pangaga ning kontrolli, milliseid digilahendusi nad aktsepteerivad. Paljud kliendid valivad konto avamine internetis, sest see säästab aega ja võimaldab teha kogu protsessi kodust lahkumata.

Digitaalne identiteet

ID-kaart, mobiil-ID ja Smart-ID on Eestis peamised autentimisvahendid. ID-kaart töötab nutiseadme või lugejaga ning sobib ametlikuks allkirjastamiseks. mobiil-ID võimaldab autentida mobiiltelefoni kaudu ilma eraldi seadmeta. Smart-ID pakub kiiret ja mugavat ligipääsu pangateenustele ning sobib hästi veebipank registreerimine jaoks.

Põhilised sammud

Alusta panga veebilehelt, vali konto tüüp ning täida registreerimisvorm. Tihti nõutakse isikutuvastust digitaaltunnistuse abil või videokõne kaudu. Laadi üles vajalikud dokumendid ja allkirjasta leping elektrooniliselt. Ettevõtte konto puhul võib pank nõuda videointervjuud või notariaalset volitust.

Isikutuvastuse protsess

Isikutuvastus toimub turvalise kanali kaudu. Kui kasutad ID-kaart, kontrollib pank sertifikaate. mobiil-ID ja Smart-ID annavad koodiga kinnituse. Päringud ja vastused liiguvad krüpteeritult, mis vähendab pettuse riski. Pärast edukat kontrolli aktiveeritakse ligipääs veebipangale ja võid jätkata veebipank registreerimine sammudega.

Turvalisus ja andmekaitse

Pangad kasutavad andmete kaitseks krüpteerimist ja mitmeastmelist autentimist. Eesti seadused reguleerivad andmete töötlemist ja panevad pangale vastutuse klientide turvalisuse eest. Kontrolli, et pank kasutaks turvalist ühendust ja tuntud autentimislahendusi.

Praktilised soovitused

- Kontrolli, milliseid meetodeid pangad toetavad enne konto avamist.

- Ära jaga paroole ega PIN-koode; hoia ID-kaart ja Smart-ID PIN-id turvaliselt.

- Kasuta kaheastmelist autentimist, kui see on saadaval.

- Kui ilmneb küsimus, võta ühendust panga klienditoega: LHV, Swedbank ja SEB pakuvad erinevaid digilahendusi vastavalt kliendi olukorrale.

| Autentimisviis | Eelis | Kas sobib veebipank registreerimine? |

|---|---|---|

| ID-kaart | Tugev krüptograafia, sobib ametlikuks allkirjastamiseks | Jah |

| mobiil-ID | Mugav mobiilist, ei vaja lugejat | Jah |

| Smart-ID | Kiire seadistamine, sobib sagedaseks kasutamiseks | Jah |

| Videokõne isikutuvastus | Põhjalik kontroll, sobib keerukamate juhtumite puhul | Jah |

Konto valik: millist pangakontot valida

Valides pangakontot, mõtle esmalt selle otstarbele. Erinevad kontotüübid pakuvad erinevaid funktsioone, pangatasud võivad erineda ning teenused nagu internetipank Eestis ja pangakaart Eestis määravad igapäevase mugavuse. Allpool selgitame peamisi valikukriteeriume, et otsus vastaks isiklikele või ärivajadustele.

Privaatkonto vs äri- ja ettevõttekonto

Privaatkonto sobib igapäevasteks makseteks ja säästmiseks. Selle kaudu tehakse palgamakseid, teenindatakse tarbimistehinguid ning väljastatakse tavaliselt üks või mitu pangakaart Eestis tüüpi. Privaatkontodel on lihtsam isiklik finantsjuhtimine.

Ärikonto on kohandatud ettevõtte vajadustele. Sellisel kontol on tihti mitme kasutaja ligipääs, paremad integratsioonid raamatupidamistarkvaraga ning eraldi funktsioonid nagu arvelduskrediidid ja SEPA-teenused. Ettevõtetele on oluline mitmekeelne klienditugi ja pangalahendused, mis sobivad rahvusvaheliseks tegutsemiseks.

Tasu- ja teenustingimuste võrdlus

Võrdle konto haldustasusid, ülekandetasusid ning kaarditasusid. Pangatasud võivad sõltuda kontopaketist ja aktiivsusest. Mõned pangad, näiteks Swedbank ja SEB, pakuvad laia teenusevõrgustikku ning stabiilseid hinnakirju.

LHV paistab silma ettevõttele suunatud lisateenustega ja Coop Pank rõhutab lihtsust ning kohalikku teenindust. Vaata valuutavahetuse kulusid, panga hinnakirja peeneid punkte ning sooduspakkumisi ettevõtetele.

| Funktsioon | Privaatkonto | Ärikonto |

|---|---|---|

| Palk ja isiklikud maksed | Jah | Võimalik, kuid eraldi seotud raamatupidamisega |

| Mitme kasutaja ligipääs | Ei | Jah |

| Raamatupidamise integratsioon | Piiratud | Tugev |

| SEPA ja rahvusvahelised ülekanded | Jah | Optimeeritud ettevõtetele |

| Pangatasud (kaart, ülekanded) | Madalamad tavakasutajale | Erinevad paketid ja lisatasud |

Pangakaardid, internetipank ja lisateenused

Pangakaart Eestis tuleb eri vormides: deebetkaart, krediitkaart ja ettevõttekaart. Iga kaart kannab erinevat kulustruktuuri ning piiranguid ostude ja limiitide osas.

Internetipank Eestis on tänapäeval keskne kanal raha juhtimiseks. Mobiilirakendused, automaatmaksete seadistamine ning raamatupidamisintegratsioon teevad igapäevaseid toiminguid kiiremaks. Kontrolli, kas pank pakub API-sid või otseühendust Soldo, Merit Aktiva või teiste lahendustega.

Lisateenustest võivad kasu saada nii eraisikud kui ettevõtted. Krediidiliinid, valuutakontod, panga konsultatsioon ja äripaketid lisavad väärtust, kuid toovad kaasa täiendavad pangatasud. Loe tingimusi tähelepanelikult ja kontrolli piiranguid enne konto avamist.

Soovitus: vali konto vastavalt vajadusele, võrdle tingimusi ning hoia silma peal pangatasudelt ja piirangutel, et teenus teeniks sind pikemas perspektiivis.

Levinud probleemid ja kuidas neid vältida

Pangakonto avamisel tekivad sagedased pangakonto probleemid, mis võivad peatada protsessi või viia taotluse tagasilükkamiseni. Hea ettevalmistus vähendab viivitusi ja loob selge suhte pangaga.

Paljud vead tekivad isikutuvastuse ja dokumentide vormistuse tõttu. Puuduvad originaalid, valed allkirjad või sobimatud elukoha tõendid on tavapärased põhjused. Ametlik tõlge ja notariaalne kinnitamine lahendavad suure osa neist vigadest.

Isikutuvastuse piirangud ilmnevad, kui esitatud dokumendid ei vasta panga nõuetele. Too kaasa originaalid, tee ametlikud tõlked ja kontrolli, et elukoha tõend vastab viitenõuetele.

Pangad järgivad rangelt KYC nõuded ja AML kontrolli. See tähendab, et lisadokumendid nagu rahavoogude selgitused või äripartnerite kirjeldused võivad olla vajalikud. Valmidus anda täiendavat infot vähendab konto avamise takistused.

Kui pank nõuab tehingute prognoose, esita realistlikud hinnangud. Selgita, kust raha tuleb ja kuhu liigub. Läbipaistev suhtlus vähendab arusaamatusi ja kiirendab otsust.

Pangad võivad oma sise- ja compliance-nõuded tõttu taotluse tagasi lükata. See ei pruugi tähendada, et inimene või ettevõte on riskantne. Sageli on põhjus dokumentide puudus või ebaselged ärimudelid.

Kui üks pank keeldub, otsi teisi lahendusi. Mõned Eesti pangad on SOBIVAMAD välisturul tegutsevatele ettevõtetele. Vali pank, kelle teenused sobivad sinu ärimudeli ja tehingute profiiliga.

On olemas alternatiivid, kui tavaline konto avamine läheb raskeks. Makseteenuse pakkujad, nagu Wise ja Revolut, pakuvad ärikontosid ning rahvusvahelisi lahendusi. Ka spetsialiseerunud finantsnõustajad ja juristid aitavad keerukate juhtumite puhul.

| Probleem | Mis põhjustab | Kuidas vältida | Alternatiivid |

|---|---|---|---|

| Puuduvad või vigased dokumendid | Puuduvad originaalid, valed vormid | Too originaalid, tee notariaalne kinnitus, ametlik tõlge | Makseteenuse pakkujad, advokaadi abi |

| Isikutuvastuse piirangud | Vanad dokumendid või ID-tõrged | Uuenda dokumendid, kontrolli kehtivust enne taotlust | Digitaalsed lahendused: Smart-ID, mobiil-ID |

| Täiendavad KYC nõuded | Rahapesu riskihinnang, kahtlased tehingud | Esita tehingute prognoosid, äripartnerite info | Rahvusvahelised pangad, makseteenuse pakkujad |

| Pank keelab konto | Panga sise- ja compliance-nõuded | Ole läbipaistev, kasuta nõustajat, paranda dokumendid | Wise, Revolut, spetsialiseeritud teenusepakkujad |

Praktiline nõuanne: ole avatud ja too selged selgitused rahavoogude ning tehingute eesmärkide kohta. Eetiline ja selge info vähendab konto avamise takistused ja ehitab usaldust pangaga.

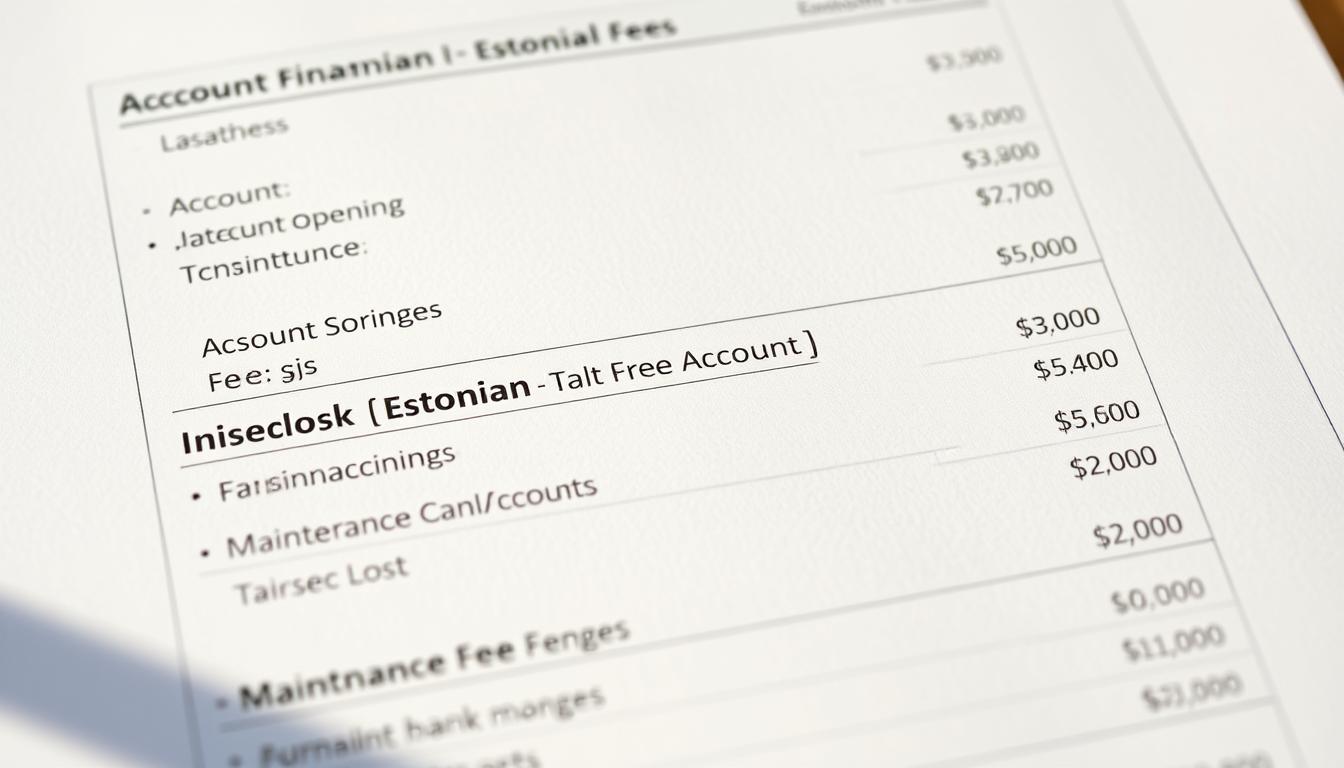

Kulud, tasud ja ajakulu konto avamisel

Enne konto avamist on hea ette teada tüüpilised kulud ja ajakulu. Pangad Eestis pakuvad erinevaid pakette, mille hulka kuuluvad konto avamise tasud, kuutasud ja ühekordsed teenustasud. Õige ettevalmistus aitab vältida üllatusi ja lühendab ooteaega.

Alg-tasud ja korduvad tasud

Konto avamise tasu ei ole alati kohustuslik; mõned pangad nagu Swedbank ja SEB pakuvad standardkonto ilma avamistasuta. Arvestada tuleks kuutasude, tehingutasude ja välisülekannete kuludega. Kaardiga seotud teenused võivad kanduda eraldi arvele, eriti ärikontode puhul.

Noortele ja erikliendile suunatud paketid võivad olla kuutasuta või madalama hinnaga. Pikemas perspektiivis on oluline võrrelda aasta- ja kuuplaane, sest väike kuutasu võib kokkuvõttes osutuda kulukamaks kui madal algtasu.

Vahendajad ja kolmanda osapoole kulud

Kui konto avamiseks kasutatakse välismaaklerit või teenusepakkujat, lisanduvad teenustasud. Näiteks e-residentsust toetavad teenused ja notariaalteenused lisavad sageli fikseeritud summasid. Tõlketeenused võivad olla vajalikud, kui dokumendid ei ole eesti või inglise keeles.

Pangad ei kata tavaliselt kolmandate osapoolte kulusid. Seetõttu tuleks enne valiku tegemist küsida kõigi teenuste lõplik maksumus, et võrrelda tegelikke kogukulusid.

Kulude vähendamine ja soodne valik

Võrdle pangatasud Eestis, et leida soodne pangapakkumine, mis vastab sinu vajadustele. Tasub hinnata nii esialgset avamistasu kui püsikulusid. Digitaalsed pangad ja makseteenuse pakkujad võivad pakkuda madalamaid pangatasud Eestis kui traditsioonilised pangad.

Vali konto tüüp vastavalt kasutusmahule. Kui teed vähe tehinguid, võib soodne pangapakkumine sisaldada kuutasu asemel tasulisi tehinguid. Ettevõtete puhul kontrolli eraldi teenuseid nagu kanded SEPA-võrgus ja valuutavahetus.

Ajakulu: mis on realistlik ooteaeg

Lihtsa eraisiku konto avamine võtab tavaliselt paar tundi kuni paar päeva. Kui kaasa tuleb täiendav kontroll või dokumentide täiendamine, võib protsess venida mõne päeva võrra.

Ettevõttekontod ja AML-kontrollid võivad võtta mitu päeva kuni paar nädalat. Täpne dokumentide ettevalmistus ja kiiresti kättesaadavad tõendid lühendavad menetlust.

- Enne panga valikut koosta kulude nimekiri: avamistasu, kuutasu, tehingutasud.

- Küsi eelnevalt kõigilt pankadelt näidishinnakirja ja võrreldi pangatasud Eestis.

- Hinda püsikulusid, et leida tõeliselt soodne pangapakkumine, mitte ainult madal avamistasu.

Praktilised näpunäited kiireks ja sujuvaks konto avamiseks

Enne panga külastust või veebiprotsessi alustamist koostage kontrollnimekiri. Hea ettevalmistus vähendab korduvaid samme ja ootamisi. Järgnevates lõikudes jagame praktilised näpunäited konto avamiseks, mis aitavad protsessi kiirendada.

Dokumendid ja tõlked

Kontrollige panga nõutavat dokumentide loetelu. Tee professionaalsed tõlked eesti või inglise keelde, kui originaal ei ole nendes keeltes.

Skaneerige originaalid kõrge kvaliteediga ja võtke kontorisse kaasa paberkandjad. Kui võimalik, hankige notariseeritud koopiad, see lihtsustab identifitseerimist ja compliance-kontrolli.

Parimad ajad ja kanalid konto avamiseks

Lihtsate eraisikukontode puhul kannab digilahenduse kasutamine vilja. Panga veeb või Smart-ID kiirendavad protsessi. Raskemad juhtumid, nagu ettevõtte konto, nõuavad sageli kontorikülastust Swedbankis, SEB-is või LHV-s.

Suvekuudel võivad ooteajad pikeneda. Planeerige aeg varakult ja broneerige kohtumine, kui kavatsete minna pangakontorisse.

Kuidas suhelda pangaga: keeled ja ootused

Enamik suuri panku teenindab eesti ja inglise keeles. Olge selged rahaliikumise eesmärgi ja koostööpartnerite osas. Avatud vastused kiirendavad compliance-protseduure ja vähendavad lisataotlusi.

Küsige eelnevalt nimekirja vajalikest toimingutest ja kasutage panga eelklienditeenust, kui see olemas on. See lihtsustab pangaga suhtlemine ja vähendab edasilükkamisi.

| Tegevus | Miks see oluline on | Soovitus |

|---|---|---|

| Dokumendi ettevalmistus | Vähendab identifitseerimisviivitusi ja tagab nõuetekohase kontrolli | Skaneeri originaalid, tõlgi professionaalselt, võta kaasa notariseeritud koopiad |

| Vali kanal | Õige kanal lühendab aega ja vähendab bürokraatiat | Kasuta veebipanka või Smart-ID lihtsate kontode puhul; vali kontor keerukamate juhtumite jaoks |

| Ajastus | Puudulik planeerimine võib pikendada ooteaegu | Väldi suve tipuaegu, broneeri kohtumine varakult |

| Pankadega suhtlemine | Selged vastused vähendavad täiendavate kontrollide hulka | Ole konkreetne rahaliikumise eesmärgi ja partnerite osas; kasuta eelmiste konsultatsioonide teenust |

Järeldus

See kokkuvõte konto avamisest Eestis toob esile peamised põhjused ja sammud: Eesti atraktiivsus tuleneb tugevaltarenenud digikeskkonnast, SEPA-ühenduvusest ja usaldusväärsest finantssüsteemist. Erinevad sihtrühmad — Eesti elanikud, välismaalased ja ettevõtted — saavad kontot avada, kuid protsess nõuab nõuetekohaseid dokumente ning KYC/AML kontrolli.

Minu hinnang ja soovitused pangakonto avamiseks on praktilised: ole valmis identiteedi kinnituseks (ID-kaart, mobiil-ID või Smart-ID), vali pank vastavalt oma vajadustele ja ära alahinda compliance-protsessi. Digitaalsed lahendused kiirendavad isikutuvastust ning muudavad konto avamise mugavamaks.

Praktilised sammud on lihtsad: kontrolli dokumentide nimekirja, vali sobiv pank ja kanal (veeb või kontor), broneeri aeg ja järgi pangatingimusi. Kui tekivad raskused, otsi abi finantsnõustajalt või kasuta alternatiivseid teenuseid nagu Wise või Revolut. See lühike kokkuvõte konto avamisest Eestis annab selge tööplaani ja soovitused pangakonto avamiseks.

Alusta ettevalmistusega kohe: koosta dokumendipakk, võrdle panku ja tee valik, et protsess kulgeks kiirelt ning sujuvalt.

FAQ

Kuidas avada pangakonto Eestis eraisikuna?

Kas e-resident saab Eesti pangakonto avada?

Millised dokumendid on ettevõtte konto avamiseks vajalikud?

Kui kaua võtab konto avamine aega?

Millised Eesti pangad pakuvad digitaalseid kontoavamise lahendusi?

Miks valida Eesti konto rahvusvaheliseks äritegevuseks?

Millised tasud ja kulud konto avamisel ja pidamisel esinevad?

Mida teha, kui pank keeldub konto avamisest?

Kuidas valida sobiv privaat- või ärikonto?

Kuidas tagada isikuandmete ja pangaühenduse turvalisus veebis?

Milliseid alternatiive pangakontole saab kasutada raskuste korral?

Kas pangad nõuavad tõlkeid või notariseeritud dokumente?

Milliseid samme soovitatakse enne panga külastust ette võtta?

Kuidas mõjutab residentuuri tüüp maksustamist ja pangakonto kasutust?

Conteúdo criado com auxílio de Inteligência Artificial